Рассказываем, есть ли смысл страховать смартфон и что важно знать перед заключением договора.

Оформление полиса при покупке гаджета в рассрочку или кредит в перечень обязательных видов страхования не входит. Но банки настоятельно требуют это сделать за возможность получения беспроцентного кредита. При покупке смартфона за свои деньги страховка необязательна. Однако консультанты соблазняют тем, что полис обойдется дешевле, чем ремонт, а в случае утраты девайса страховая компенсирует его полную стоимость.

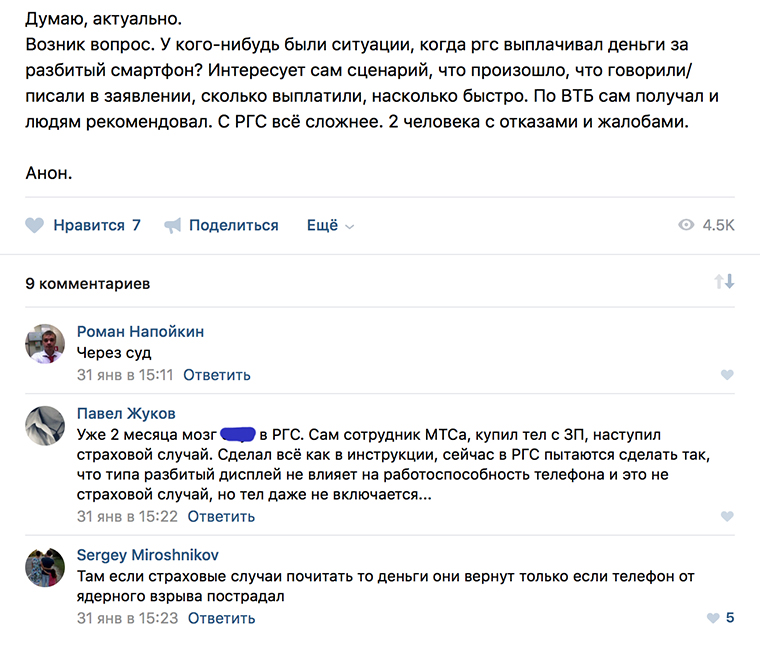

Однако в Сети немало негативных комментариев от разочаровавшихся страхователей. Причина в том, что страховка покрывает далеко не любой ущерб.

Полисы для новых и подержанных смартфонов

Обычно страховщики предлагают полисы страхования новой техники в момент ее покупки через своих партнеров — магазины сотовой связи или техники. Это взаимовыгодный бизнес как для страховщика, так и для ритейлера.

Застраховать подержанный смартфон, даже купленный несколько дней назад, при желании тоже возможно, но непросто. Оформить полис можно лишь в магазине, торгующем б/у техникой. Такое страхование предлагают немногие компании — например, о запуске продукта в июне заявила компания «Ренессанс страхование». Главный риск в полисах для подержанных смартфонов — случайные повреждения (например, повреждение экрана). Для того чтобы оформить страховку, нужно зарегистрироваться в специальном приложении и сделать фото телефона. При наступлении страхового случая компания обещает оплатить ремонт, а если он невозможен, то возместить стоимость гаджета. Смартфон можно застраховать на сумму до 50 тыс. рублей, а стоимость полиса — около 5 тыс. рублей.

Какие риски покрывает полис

Риски, которые покрывают полисы страхования новых гаджетов, незначительно отличаются у разных компаний. Например, в «Ингосстрахе» телефон можно застраховать от поломок из-за перепада напряжения в электросети, противоправных действий третьих лиц (на территории всего мира), типовых рисков (пожар, взрыв, повреждение водой), поломок (негарантийных и по неосторожности), а также можно просто продлить срок гарантии за счет страховки.

С полисом от «Страховой дом ВСК» можно рассчитывать на: устранение дефекта в магазине или обмен товара; ремонт в случае неправильного использования; устранение неисправностей, возникших в результате скачка напряжения; устранение мелких механических дефектов, не влияющих на работоспособность товара, в течение 90 дней. В полис также включены традиционные риски: разбой, грабеж, хулиганство, кража со взломом или иным ущербом, теракт.

В полисах «АльфаСтрахование» покрываются риски механического повреждения корпуса и дисплея на 3, 6, 12 месяцев, попадания жидкости, кражи и грабежа, а также есть возможность продлить гарантийное обслуживание на 1 год.

«Срок страхования, как правило, составляет 12 месяцев, но действие страховки начинается с 15–16 календарного дня после оплаты. С 2018 года у покупателей страховок есть возможность отказаться от ненужной услуги, воспользовавшись так называемым периодом охлаждения», — рассказала product owner страховых продуктов Банки.ру Юлия Корнеева.

Какие исключения существуют

Список покрываемых рисков может выглядеть впечатляющим, однако вероятность реализации многих из них ничтожно мала. На практике самые распространенные риски — это механические повреждения по неосторожности (разбитые экраны, корпусы, гнезда зарядок) и потери. Если они входят в перечень исключений, то выплату получить невозможно.

«Условия, исключающие выплату возмещения, различны и зависят от конкретного договора страхования, но в большинстве сводятся к тому, что из страхового покрытия исключаются: повреждения или поломки, входящие в перечень гарантийных обязательств производителя; царапины, сколы и другие косметические повреждения застрахованного имущества, не влияющие на его работоспособность; повреждения, уничтожение или утрата в результате нарушения правил эксплуатации», — рассказал главный финансовый уполномоченный Юрий Воронин.

Соломка для гаджета. Стоит ли страховать новый смартфон?

Скорее всего, откажут в ремонте, если была попытка самостоятельного ремонта, вскрытия корпуса, полученные дефекты не мешают работе гаджета или же ущерб был причинен умышленными действиями, что может доказать экспертиза. Встречаются в исключениях и повреждения гаджета при использовании не по инструкции, от неквалифицированного вмешательства или при самостоятельном ремонте, при использовании товара не для личных нужд, при несоблюдении правил хранения.

Сколько стоит полис

Стоимость полисов варьируется в зависимости от типа страхуемого гаджета, наличия или отсутствия франшизы, способа ремонта, набора рисков, а также магазина, в котором его продали. Например, застраховать смартфон Samsung Galaxy A52 128GB стоимостью 29 999 рублей в магазине-партнере «Страхового дома ВСК» будет стоить от 3 439 до 7 628 рублей на срок 2 года в зависимости от программы страхования.

При покупке полиса от «АльфаСтрахования» диапазон цен варьируется от 1,8 тыс. до 4,2 тыс. рублей. «При страховании смартфонов чаще используются коробочные решения страховых продуктов, а также, как правило, нет выбора по наличию/отсутствию франшизы и перерасчету в связи с этим стоимости полиса, — рассказала руководитель управления страхования имущества физлиц компании «АльфаСтрахование» Татьяна Ходеева. — При ремонте часто франшиза отсутствует — это очень значимый момент для владельца смартфона. По гарантийным поломкам франшиза применяется по всем рискам».

Нужна ли страховка при гарантии?

У любой техники есть срок гарантийного обслуживания. Но в отличие от страховки, гарантия распространяется только на заводской брак и не учитывает основные риски, связанные с эксплуатацией устройства: кражу, повреждение по неосторожности, иные внешние воздействия.

«В нашей практике был интересный случай: кошка столкнула вазу с подоконника, ваза упала на лежащий на столе мобильный телефон, как результат — расколотый экран. Такой ущерб как раз был возмещен за счет страховки», — рассказал начальник отдела имущественного и личного страхования компании «Ингосстрах» Станислав Олейников.

Какие документы потребуются для выплаты возмещения

Страховщики стремятся возмещать ущерб не деньгами, а ремонтом застрахованного имущества. Но сейчас многое зависит от наличия деталей и материалов для него. Средний срок урегулирования страхового случая составляет около двух недель после получения полного пакета документов.

Механизм урегулирования стандартный: обратиться в страховую компанию, предоставить документы и следовать указаниям страховщика.

При обращении нужно предоставить документ, доказывающий наступление страхового случая — например, заявление в полицию, подтверждающее факт кражи. Уголовное дело в МВД заведут, только если убедятся, что смартфон действительно был украден, а не оставлен где-то по невнимательности. Если телефон пострадал из-за того, что квартиру затопили соседи сверху, потребуется акт управляющей компании. То есть при наступлении страхового случая необходимо его зафиксировать.

Что делать, если отказали в выплате

По словам главного финансового уполномоченного Юрия Воронина, в первом полугодии 2022 года чаще всего потребители жаловались на отказы страховых компаний выплачивать возмещение под предлогом отсутствия страхового случая. Второй по популярности вид обращений — несогласие с суммой возмещения (страхователи рассчитывают получить выплату, равную страховой сумме по договору, тогда как по условиям договора возмещение выплачивается с учетом износа застрахованного имущества или с учетом предусмотренной франшизы).

Помимо исключений, в договоре страхования может присутствовать оговорка, что размер выплаты будет снижаться по мере использования устройства. Например, по словам Юрия Воронина, на рынке представлены полисы, по которым предусмотрено значительное уменьшение страховой суммы уже на второй день действия договора (на 20–50%) без каких-либо обоснований. Таким образом, страховая премия рассчитывается от полной страховой суммы. Возмещение в размере страховой премии вряд ли удастся получить, поскольку страховой случай с высокой долей вероятности не наступит в первый день после покупки.

Если страховщик неправомерно отказывает в выплате, можно написать заявление в службу главного финансового уполномоченного. Компанию обяжут исполнить свои обязательства, если нарушения прав потребителя подтвердятся.

Случайно разбили новенький телефон или потеряли его? Обидно, но… если он был застрахован, есть шанс получить деньги обратно. Как правильно действовать, чтобы получить страховку, и стоит ли вообще переплачивать за нее изначально, при покупке телефона, рассказывает наш эксперт – юрист Роман Черненко

При продаже телефона продавец обычно выдает покупателю гарантийный талон от производителя, реже – гарантию от магазина. Это даст возможность отремонтировать технику или вернуть деньги, если при эксплуатации будет выявлен брак.

Но, кроме этого, продавцы предлагают еще и «расширенную» гарантию, которая на деле является обычной страховкой – от потери, кражи или поломки (когда владелец сам разбивает свой телефон). Многие потребители и рады бы застраховаться, но не понимают, как доказать страховой, что ты потерял телефон. Продавцы также не всегда могут просветить клиента в этих вопросах. Допустим, вы страховку приобрели. Что делать, если наступил страховой случай?

Что делать, если телефон у вас украли или вы его потеряли?

Идите в полицию. К участковому или в дежурную часть. Напишите заявление, как и при каких обстоятельствах вы лишились техники.

Правоохранительные органы должны рассмотреть ваше заявление. Существуют требования ст. 144–145 УПК РФ, предусматривающие 10-дневный срок на рассмотрение и обязательность принятия процессуального решения. По истечении этого срока вам выдадут постановление об отказе или о возбуждении уголовного дела.

Вас как потребителя не должно волновать, отказали вам или возбудили дело. Этим постановлением доказывается факт утраты вашей вещи. А именно это вам и нужно.

Идите в страховую компанию. Напишите заявление о наступлении страхового случая.

Страховая не может верить на слово – она будет требовать подтверждения соответствующими документами. Прикрепите к заявлению заверенную копию постановления об отказе либо о возбуждении уголовного дела.

Получите в страховой либо отметку на копии заявления, либо уведомление о получении заявления (в зависимости от внутренних регламентов страховой компании).

Рассмотрев заявление, страховая компания должна выплатить вам деньги в течение 30 дней. Выплата в эти сроки не произведена? Напишите в страховую компанию претензию. Как правило, это подвигает внутренние бюрократические процессы самой страховой побыстрее закрыть вопрос.

В соответствии со ст. 22 Закона РФ «О защите прав потребителей» срок рассмотрения претензии – 10 дней. Если претензия осталась без ответа, подавайте иск в суд.

В случае кражи вы получили страховое возмещение, но… полиция нашла преступника, укравшего ваш мобильный. Сам телефон тоже найден. Надо ли возвращать страховой компании деньги?

Нет. В этом случае страховая выдвигает встречный иск к преступнику. А вы остаетесь и с компенсацией, и теоретически с мобильным телефоном, который вам вернут правоохранительные органы после вынесения приговора похитителю (в каком состоянии будет техника – вопрос отдельный). Однако не спешите радоваться: даже после возвращения законному владельцу мобильный телефон будет числиться в базе полиции как похищенный. Снять с него этот статус будет непросто.

Что делать, если вы сломали телефон?

Если вы разбили (сломали, утопили) застрахованный телефон, для начала обратитесь в сервисный центр и зафиксируйте факт поломки.

Сотрудники центра составят акт, укажут, какие именно повреждения получила техника, подлежит ли она ремонту. Если подлежит, то что именно можно сделать.

С этим актом владелец сломанного телефона идет опять-таки в страховую компанию и пишет заявление о наступлении страхового случая, не забывая прикрепить доказательство – акт об осмотре из сервисного центра.

Страховая или оплатит ремонт устройства, или вернет денежные средства в размере стоимости телефона, если ремонт невозможен.

Хотите знать, какой телефон лучше? Ознакомьтесь с результатами исследования смартфонов.

Так ли вам нужна страховка?

Продавец настойчиво предлагает приобрести страховку. Особенно когда телефон стоит значительных денег. Доводы весьма убедительны. Но стоит ли нести дополнительные расходы – решать вам. Если вы ведете достаточно спокойный образ жизни и бережно относитесь к вещам – велик шанс, что страховка вам не пригодится.

Учтите, что магазин/продавец, предлагающий вам страховку на технику, как правило, заинтересован в этом финансово. Являясь страховым агентом, он получает агентское вознаграждение за каждого клиента (например, 10 % от суммы страховки).

Соотнесите стоимость телефона со своей готовностью «бегать» по инстанциям и тратить время на подачу заявлений. Целесообразно? Тогда страхуйте. И конечно, перед тем как подписать документы, внимательно читайте условия страхования!

Раньше люди страховали только самые ценные вещи (и не только вещи) — недвижимость, автомобиль, жизнь. Сейчас ценностей в нашей жизни стало больше. Например, гаджеты, которыми мы пользуемся практически каждую минуту: смартфоны, планшеты, фотоаппараты и так далее.

Михаил Михеев, страховой эксперт Insurance Team, рассказывает, есть ли отличие между российскими и западными страховками на гаджеты, а также на что нужно обратить внимание, если вам нужно ее приобрести.

Более 50% москвичей меняют смартфоны раз в 2-3 года

Немного статистики: НИУ ВШЭ и РЭУ им. Г.В. Плеханова провели исследование потребительских привычек и предпочтений на рынке смартфонов Москвы. Оказалось, что 54% опрошенных меняют смартфон раз в два-три года. Другое исследование показывает, что американцы проверяют смартфон чаще, чем 300 раз в день.

Мобильные гаджеты — дорогие, маленькие и хрупкие, но мы пользуемся ими при любой погоде и в любых ситуациях, поэтому риск разбить их или потерять, выше, чем в случае c остальными страховыми объектами.

Многие цифровые ритейлеры предлагают застраховать смартфоны, планшеты и даже умные часы. Например, подобную услугу предлагают в «Евросети», «Связном», салонах связи «Билайна» и «МТС», а также цифровом супермаркете DNS и так далее.

Как работает такая страховка? Есть ли разница между российскими и западными страховыми полисами на айфоны? Какие у такой страховки риски? Есть ли у этого направления в страховой индустрии будущее? Разбираемся.

Страхование покупки за рубежом

В большинстве стран iPhone можно застраховать в страховой компании (в каждой стране есть свои национальные особенности). Например, в США (где страховой рынок довольно хорошо развит), их сразу несколько — это SquareTrade, Loveit Coverit, Worth Ave. Group и другие.

Такая страховка чаще всего действует как стандартный страховой контракт — каждый месяц страхователь платит небольшой взнос, который включается в общий счет за телефон. Этот счет пользователь получает ежемесячно — это примерный аналог тарифа сотового оператора в России. Такие ежемесячные платы могут «съедать» от 165 до 240 долларов в год.

Существуют страховые программы с единичным взносом (например, 99 долларов за два года, но после этого срока все равно включается помесячная тарификация).

Еще одна особенность — франшиза. В случае с iPhone она может составлять от 50 до 200 долларов. Это полезно только в том случае, если телефон не подлежит восстановлению. В остальных ситуациях стоимость оплаты страховки и компенсация размера франшизы при наступлении страхового случая в сумме могут равняться стоимости нового телефона.

Во многих странах одним из пунктов страхового контракта может быть замена неисправного телефона на аналогичный. Нередки случаи, когда страхователь выплачивает комиссию по страховке, при наступлении страхового случая компенсирует размер франшизы, и получает подержанный (refurbished) телефон, у которого в прошлом тоже могут быть свои поломки и особенности (и в любом случае это уже не новое устройство).

У страховки, купленной у ритейлера или страховой компании, есть аналоги — страховка производителя, то есть, в случае с iPhone, AppleCare. За 99 долларов можно застраховать телефон на 2 года — в программу входит постоянная техническая поддержка (по телефону или в Apple Store), два ремонта — каждый с франшизой на 79 долларов, быстрая замена и возможность быстрой перепродажи с доплатой от AppleCare.

Однако программа не покрывает кражу, а любую починку после первых двух придется делать за свои деньги. Кроме того, стоимость двух починок вместе с первоначальным взносом составляет 257 долларов (99+79+79) — примерная стоимость обычного страхового полиса.

А в России?

У нас страховка мобильного устройства преимущественно приобретается в магазине-ритейлере, который сотрудничает с какой-либо страховой компанией. Купить ее самостоятельно тоже можно — у страховщика, который предоставляет соответствующие услуги.

Разброс цен на страховку — обычно от 1,5% до 15% цены гаджета. В «Связном» или другом ритейлере она может обойтись чуть дороже, чем покупка полиса непосредственно у страховой компании.

Стоимость страховки зависит от множества факторов — цены устройства, объема сервиса, который страхователь может получить (например, только гарантийные случаи, или поломки в результате использования, или кража и т. д.).

По страховке обычно можно обратиться в сервисный центр, определенный страховщиком, и отремонтировать устройство (если оно подлежит ремонту). Главное, не заниматься самостоятельной починкой и сохранить все, что могло «отвалиться» от устройства (вплоть до осколков экрана).

А вот страховку от производителя в России получить сложнее. Например, Apple Care можно приобрести только для ноутбуков Apple — застраховать MacBook, MacBook Air и (или) 13-дюймовый MacBook Pro можно за 19 900 рублей.

Хотелось бы отметить, что сегодня на российском рынке страхования, к сожалению, наблюдается неоднозначная картина. Страховые компании регулярно говорят о том, что нужно увеличить количество договоров страхования в пересчете на человека и развивать рынок. Но когда дело доходит до рискового сегмента — а гаджеты подвержены повреждениям (царапины, трещины, иные деформации) — активность практически сходит на нет.

По этой причине в большинстве случаев население приобретает за минимальную сумму защитные корпусы, и, разумеется, не вспоминает о страховании при покупке гаджета. Поэтому страховым компаниям еще предстоит провести серьезную работу, чтобы предложить продукт, который будет интересным для клиентов, а не строится по принципу «у них есть, а мы чем хуже» (в сравнении с европейским/американским страховым рынком).

Плюсы, минусы и подводные камни

Есть несколько пунктов, на которые нужно обязательно обращать внимание в договоре о страховании гаджета — будь то телефон, фотоаппарат или даже стиральная машина.

Страховые полисы бывают разных типов.

- В полное покрытие обычно включена страховка от кражи и любых механических повреждений.

- В базовое не входят риски механического воздействия и жидкости.

- Есть и так называемая продленная гарантия — такое страхование предполагает «продление» гарантийного периода.

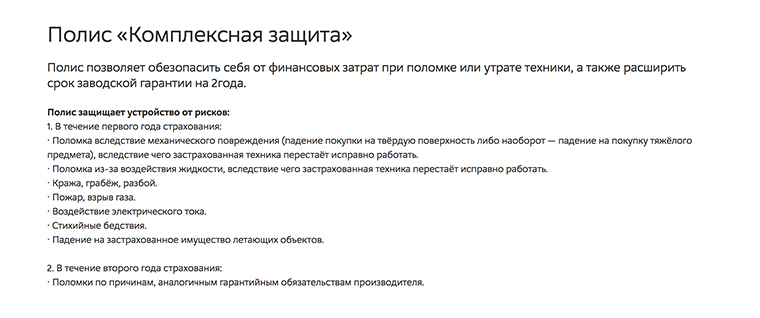

Например, в «Связном» (страховка от «ВТБ Страхование») программа «Сертификат сервисного обслуживания» продляет срок гарантийного обслуживания, «Защита покупки» защищает от кражи (компенсация стоимости устройства) или от поломки вне гарантийных случаев (компенсация стоимости ремонта), а «Комплексная защита» включает в себя две предыдущие программы.

Поэтому нужно тщательно изучить договор о страховании — там прописывается, по каким случаям можно получить компенсацию.

Договор всегда будет полезным, если у потребителя есть четкое понимание, от каких рисков он страхуется, и явная необходимость в заключении подобной сделки. Когда это навязанная услуга (покупка в кредит с максимальными исключениями), то ничего хорошего из подобной сделки, естественно, не выйдет.

Например, иногда в страховку не входят повреждения экрана, которые не влияют на функциональность устройства. В других случаях, чтобы получить компенсацию, обязательна нужна справка из полиции — такие страховки распространяются только на кражу или грабеж.

Еще нужно обратить внимание на то, распространяется ли страховка на случайные повреждения или внутренние поломки без внешних признаков повреждений. Если нет, в первом случае можно не получить покрытие при падении телефона на пол, во втором — при его «утоплении».

Что нужно, чтобы страховой рынок развивался

Потеря устройства — самый неудачный страховой случай. Доказать, что вы потеряли телефон, очень сложно, поэтому страховые компании пытаются всячески оградить себя от рисков и убрать этот случай из страховки. Чтобы исключить подобные ситуации, над процессами страхования еще нужно работать, упрощать процедуру регулирования с учетом наших реалий.

Начинать можно с малого, прививая нормы страхования, когда клиент четко представляет, зачем ему страховой договор, и в чем его выгода от заключения сделки со страховщиком. К сожалению, сейчас сложившаяся на рынке ситуация говорит об обратном.

Взять, например, ОСАГО: когда клиент оплачивает его стоимость, он справедливо полагает, что его гражданская ответственность застрахована на 400 тысяч рублей. Но, будучи виновником аварии, владелец ОСАГО может быть вынужден оплатить страховой разницу между понесенными расходами и выплатой по ОСАГО (компенсировать «износ»).

Получается, что сперва мы объясняем, как работает ОСАГО, почему оно защищает страхователя, а потом просим компенсировать страховой компании сумму в 100 тысяч (к примеру, при ущербе в 200 тысяч рублей).

Исключение сервиса «замалчивания» позволит развивать страховой рынок и отдельные новые продукты в виде страховки на гаджеты. Когда человек будет четко понимать, в каком случае он сможет получить страховое покрытие, ему будет проще определиться, нужна ему страховка или нет. Это сразу повысит доверие к страховым компаниям и принесет выгоду всем участникам рынка.

Материалы по теме:

«Искусственный интеллект — переоцененный тренд». Михаил Лобанов — о тенденциях в финтехе

Носимые устройства могут сыграть на пиар страховых компаний

Что ИИ-революция значит для индустрии страхования

Почему кибербезопасность должна быть в приоритете у страховщиков

Сколько стоит страховка в России и США – сравниваем две системы

Практически в любом салоне сотовой связи покупателю назойливо предложат застраховать смартфон, который он собирается купить. Продавец-консультант будет красиво рассказывать о выгодах данной услуга. Утопите, разобьете, потеряете телефон — и вам вернут за него деньги.

Консультант будет рассказывать, что его брат сестры свата недавно потерял дорогой телефон и страховая компания возместила убытки — на полученные деньги он купил новый «айфон». А еще недавно приходил клиент с разбитым экраном и ему без проблем поменяли дисплей на новый. Да, да, так и было, зуб даю.

Как вы понимаете, так все просто и красиво бывает только в рассказах продавцов. О том, в каких случаях на самом деле работает страховка на смартфон и какие подводные камни у нее есть, читайте дальше.

Какие виды услуг страхования смартфона бывают в салонах сотовой связи?

Как правило, в большинстве цифровых магазинов есть три подобные услуги — дополнительное сервисное обслуживание (ДСО, ССО, Гарантия+ и т.д.), защита покупки и комплексная защита. В зависимости от сети они могут по разному называться, но суть у них одна и та же.

Дополнительное сервисное обслуживание (ДСО)— продление гарантии еще на один или два года. ДСО защищает только от заводского брака. То есть, если в течение двух или трех лет смартфон сломается сам по себе, его можно будет отремонтировать бесплатно.

По сути, это самый бесполезный продукт, который покупать нет никакого смысла — в абсолютном большинстве случаев заводской дефект проявляется в первый год использования, на который уже есть бесплатная гарантия от производителя и магазина.

Я неоднократно слышал, как продавцы пытаются навязать ДСО обманом. Они рассказывают клиенту, что покупая дополнительную гарантию, можно будет в случае поломки сдать телефон в любой наш магазин по всей России. Однако большинство ритейлеров позволяют принимать смартфон, купленный у них в сети, в любом салоне по всей России. Без покупки лишних услуг.

К тому же, у ДСО есть большой подводный камень. Дело в том, что через 2-3 года после выхода смартфона на него может просто не оказаться запчастей в СЦ, с которым договор у ритейлера. В этом случае, продержав аппарат в сервисе месяц, а то и два, клиенту придет отказ в ремонте и продавец просто вернет сумму дополнительной гарантии с извинениями. Лично я, проработав в ритейле 6 лет, сталкивался с отказом в ремонте по ДСО очень часто.

Защита покупки (ЗП) — это уже страховка от негарантийных случаев. Подробнее о ней расскажем ниже.

Комплексная защита (КЗ) — это полис, объединяющий дополнительное сервисное обслуживание вместе с защитой покупки. В первый год действует страховка от негарантийных случаев, а на второй год начинает действует расширенное гарантийное обслуживание на заводские дефекты. Стоит такой продукт существенно дороже, чем обычное страхование.

Как мы уже выяснили выше, от ДСО толку практически нет, поэтому я бы не рекомендовал покупать КЗ — вы переплатите лишние деньги за ненужную услугу.

Вот так выглядит описание комплексной защиты на сайте М.Видео.

Получается, что единственной адекватной услугой, которую можно рассмотреть к приобретению, остается защита покупки. По сути, это обычная страховка на смартфон. Но в ней есть много нюансов, о которых вам следует знать.

Что вам нужно знать о страховке

У самых популярных страховых компаний, таких как ВТБ, Альфа, РГС, случаи, после которых можно требовать возмещение ущерба примерно одинаковые. Договор страхования печатается на 5 листах мелким шрифтом — неудивительно, что большинство покупателей забивают на его прочтение.

Кстати, многие сотрудники салонов сотовой связи крайне не рекомендуют страховку от РГС. Судя по их отзывам, с этой компанией больше всего проблем в случае возврата денег.

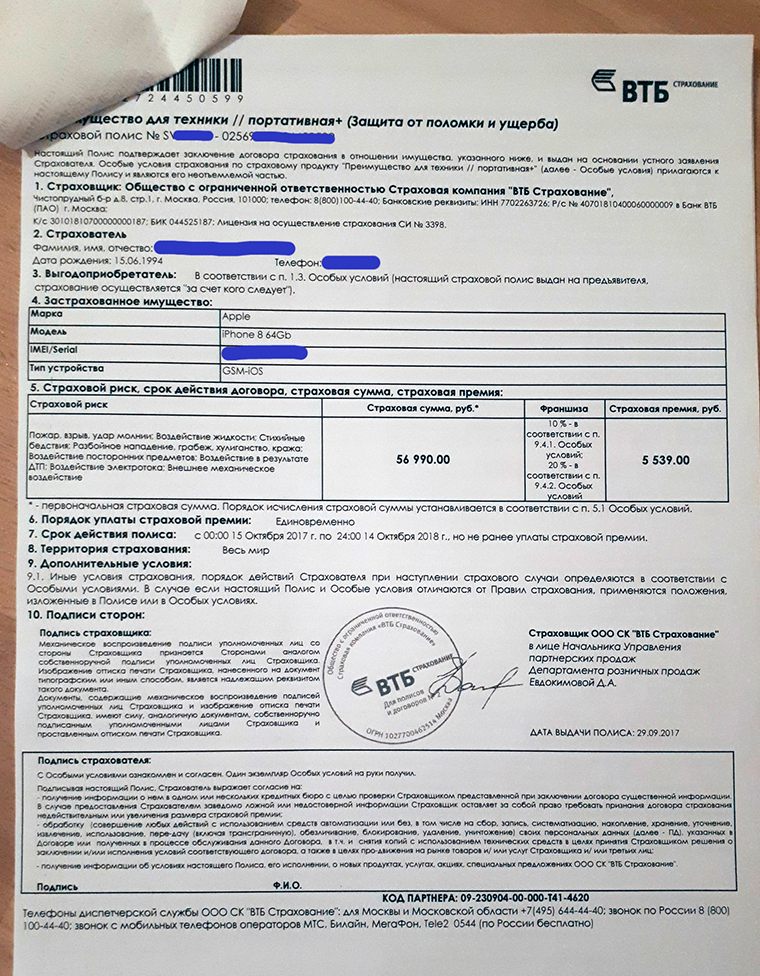

Давайте попробуем разобрать по полочкам защиту покупки. Вот так выглядят первые две страницы договора ВТБ. Сразу отмечаем, что страховка начинает работать не сразу, а только через две недели после ее покупки.

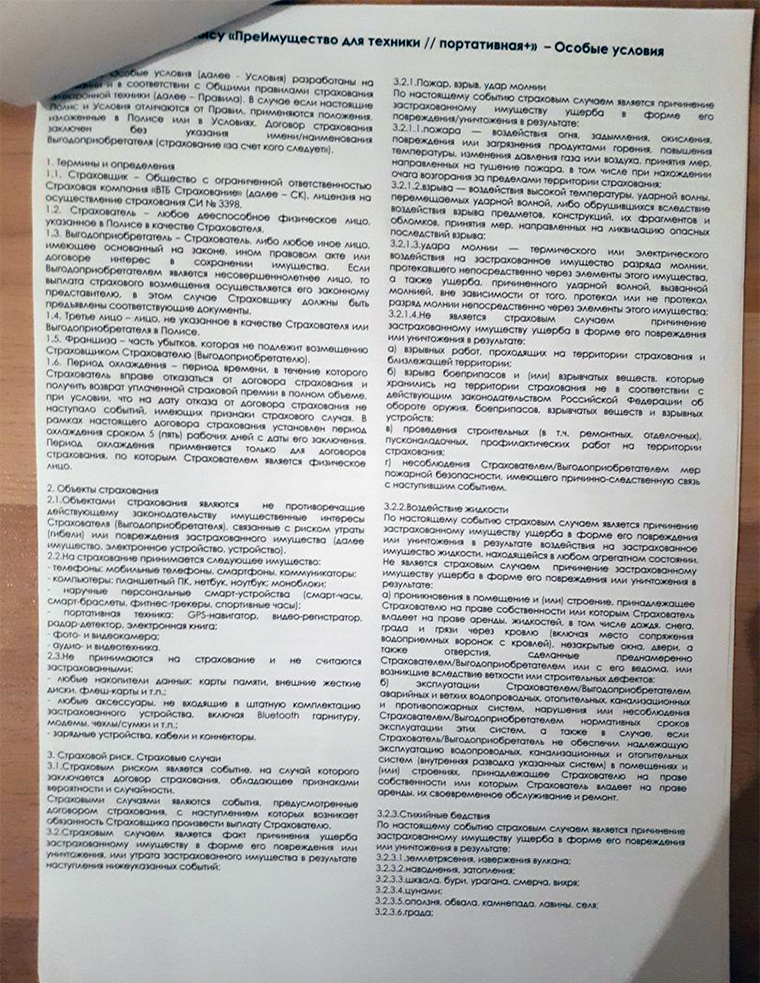

Читаем, когда наступает страховой случай.

Пожар, взрыв, удар молнией. Очевидно, что взрывы и удары молнией в смартфоны случаются довольно редко. А вот с пожаром столкнуться куда реальней.

И в договоре есть одно важное уточнение — страховой случай является недействительным, если пожар возник при несоблюдении мер пожарной безопасности выгодоприобретателем. Грубо говоря, если пожар произошел из-за вас — то денег за смартфон вы не получите. Хотя, в случае пожара, поломка гаджета — это последнее, о чем стоит беспокоиться.

Воздействие жидкости. Вопреки расхожему заблуждению, страховка не работает в тех случаях, когда вы просто уронили свой смартфон в воду или залили его под дождем. Нет, не рассчитывайте на это — защита покупки поможет только в том случае, если вас затопили соседи или случайно сработала противопожарная сигнализация. В остальных ситуациях страховка считается недействительной.

Стихийные бедствия. Страховым случаем станет ущерб смартфону, причиненный в результате следующих природных явлений: землетрясения, извержения вулкана, наводнения, урагана, цунами, оползня, града.

Разбой, грабеж, хулиганство, кража. Если ваш смартфон в темном переулке отберут гопники или вытащат его из кармана в метро — вполне можно рассчитывать на страховую выплату. Однако для этого придется сходить в полицию, чтобы правоохранительные органы завели уголовное дело по вашему случаю.

Помните, что на случаи, когда вы сами теряете гаджет, страховка не распространяется.

Иногда предприимчивые граждане намеренно прячут смартфон, чтобы получить деньги за него по страховке. Однако полиция тщательно рассматривает страховые случаи и очень часто случается так, что обман раскрывается и владельцу смартфона дают условный или реальный срок за мошенничество.

Воздействие посторонних предметов, электротока и ДТП. Под посторонними предметами понимается падение деревьев и летательных аппаратов. Если ваш смартфон будет разбит в следствии падения на него самолета — не стоит переживать, вам вернут за него деньги. Также страховой случай наступает при повреждении девайса электротоком или в результате ДТП.

Внешнее механическое воздействие. Пожалуй, это самый полезный пункт договора — ведь именно из-за механического воздействия чаще всего ломаются смартфоны. Особенно когда их случайно роняют на асфальт.

На это и делают акцент продавцы — как правило, замена дисплея стоит в разы дороже стоимости страховки. Но есть один серьезный подводный камень.

Дело в том, что чаще всего мы разбиваем смартфоны исключительно по своей вине. Ну с кем не бывает — случайно выскользнул гаджет из рук, упал на пол и разбился экран. Но именно такой сценарий дает право страховой не выплачивать вам деньги! Если телефон разбит по вине покупателя — это не считается страховым случаем у большинства компаний.

Что же делать? Получается, что страховка — это бесполезная трата денег? На это сложно ответить однозначно, однако есть один лайфхак, который поможет получить выплату за убитый девайс

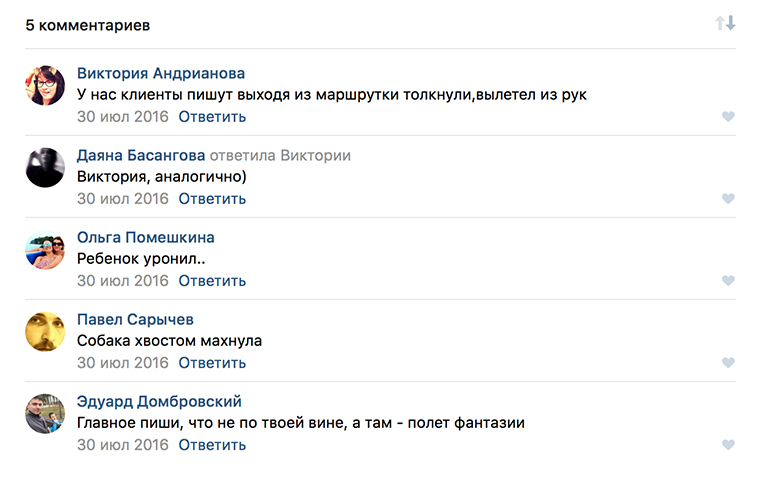

В сообществах во ВКонтакте для продавцов вопрос выплат страховок поднимают довольно часто. И чтобы получить деньги за разбитый девайс, продавцы советуют делать то, что они умеют делать лучше всего — обманывать.

Суть лайфхака сводится к тому, чтобы сделать виноватым не себя, а кого-нибудь другого. Например, вас толкнул случайный прохожий в автобусе, из-за чего смартфон и выпал из рук. Получается, виноваты не вы, а посторонний человек, поэтому страховая не сможет отказать в выплате страховки. Другой вопрос в том, готовы ли вы пойти на обман.

Еще один большой подводный камень защиты покупки — зачастую все рассматривается очень долго.

Пример страховки, от которой удовольствия не было

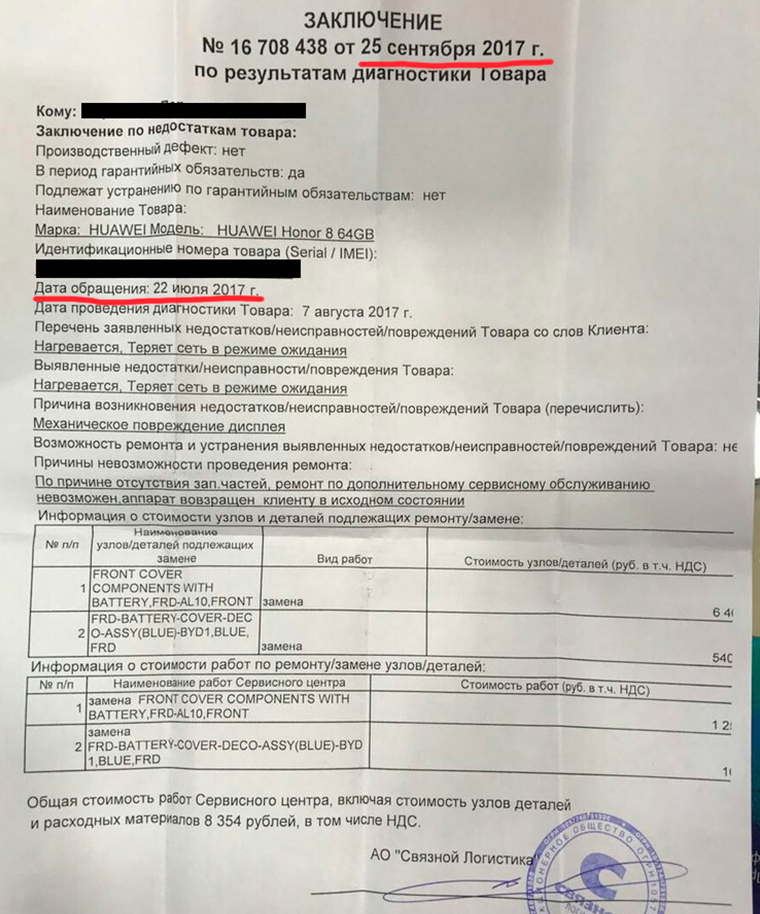

У меня есть знакомый, который при покупке застраховал свой Honor 8. Через месяц он разбивает его и, соответственно, обращается в страховую компанию через «Связной», чтобы ему заменили экран или вернули деньги.

Обратите внимание на дату обращения — 22 июля 2017 года. И на дату заключения — 25 сентября 2017 года. Смартфон пролежал в сервисном центре 2 месяца ровно для того, чтобы покупателю пришел отказ в ремонте из-за отсутствия запчастей! Мой знакомый два месяца ходил без своего нового телефона, пользуясь только старым планшетом.

Страховая компания предложила ему выплатить стоимость ремонта, чтобы он починил его сам, либо вернуть деньги за смартфон с вычетом суммы замены дисплея. Он согласился на второй вариант и получил примерно 18000 рублей (сломанный гаджет забрали в страховой).

При этом Honor 8 покупался за 25000 рублей (версия на 64 ГБ) и полис ЗП стоил около 4000 рублей.

Несмотря на полученные деньги, мой знакомый остался недоволен страховкой — свой следующий гаджет он будет покупать уже без защиты. Ему проще было отремонтировать смартфон за свои деньги, при этом сэкономив кучу времени и нерв.

Покупать страховку или нет — это сугубо личный выбор. Я лишь попытался рассказать обо всех особенностях данной услуги. Помните, что не стоит доверять словам продавцам-консультантом и лучше заранее ознакомиться с договором полиса и взвесить все за и против.

Если у вас есть опыт покупки смартфона с защитой и обращения в страховую, расскажите об этом в комментариях.

(54 голосов, общий рейтинг: 4.69 из 5)

(54 голосов, общий рейтинг: 4.69 из 5)

🤓 Хочешь больше? Подпишись на наш Telegram.

iPhones.ru

Ответ-то неочевиден.

- магазины,

- Операторы,

- От редакции,

- Это интересно

![]()